税務調査

【介護事業全般】税務調査のタイミングと対策

目次

税務調査のタイミング

開業後3年間は来ないと考えてOK

介護事業を立ち上げて開業してから3年、税務期間として3期は、一般的に言って税務調査は来ないと考えて頂いても良いと思います。

これは介護事業者に限ったことではなく、業種を問わず、ほとんどの法人について言えることです。理由として2点ありまして、

まず1点目は税務調査が基本的に過去3年間の調査であることです。

悪質な場合は、3年以上遡っての税務調査ということはありますが、開業3年経たないうちに1~2年間分の税務調査が来ることは基本的にないと思って問題ないと思います。

もう1点が、開業から3年程度は大きく利益が発生していないケースが多く、所得を隠すことや税金逃れをするリスクが低いためです。

法人経営では開業から3年が勝負とも言われており、この間で事業を軌道に乗らせ、赤字経営を脱出できるかどうかがカギを握ります。

3年の間には事業がうまくいかずに倒産する場合や事業から撤退する法人も多いものです。

こういった理由で、開業後3年は突然の税務調査がなされる心配はほぼないと言って良いでしょう。

軌道に乗ってきたら注意を!

赤字経営を脱し、事業が軌道に乗ってきても、適正に会計処理を行い、適正に税務処理を行っている以上、税務調査が入っても心配するには及びません。

ただ、税務調査に入られるのは、適正な会計をしていたとしても不安になるものです。

一概には言えませんが、利益が大きく発生した時期は税務調査の可能性が上がります。

また、利益が出てなくても税務調査に入られる場合もあるのです。

税務署は意外に地域の事業所の様子をチェックしています。

お店などであれば、賑わっているのに納税額が少ない場合や、赤字として納税していないケースは目をつけられやすいです。

介護事業者の場合

利用者が多い、利用者が急増しているなどの状態が見られるのに、納税額が少ないケースなどは税務調査に入られる可能性が高まります。

特に介護事業では、利用者を送迎する車や訪問介護のスタッフが、介護事業者名を入れた車両で地域を毎日のように往来するため、税務署の目にも留まりやすいです。

だいぶ地域で活動しているのに、計上された所得が少ないのではと思われると、税務調査が実施される場合があります。

税務署の税務調査先の選定基準

KSKで選定

KSKで長期間税務調査に行っていないところや売上に比べてて所得が少ないところ、同業他社と比べて所得が少ないところを選定します。

※KSK(国税総合管理システム)というのは、会社から提出された様々な資料をコンピューターに入力し、これによって3期比較や同業者比較などを行い調査対象会社候補を選定します。調査官はこの候補の中から調査対象会社を抽出するのです。

資料せんとの突合

提出された資料せんと申告書、決算書、中でも勘定科目内訳書と照合して簿外取引の可能性のあるところを調査対象に選定します。

※「資料せん」には、税務署が納税者に「任意」での協力を依頼し、特定期間の特定取引(売上、仕入、外注費、諸経費など)について、その相手先、取引内容、金額などの情報を記載した資料があります。その他にも色々な方法で情報を入手した資料があり、それらを総称して「資料せん」と言います。

売上が急に増加した会社

まず、ここ数年で売上が増加している会社が選定されます。そして、その中で売上が急激に増加している会社は、特に税務調査対象法人として選定されます。

決算書で異常な数字がある会社

決算書の勘定科目の数字が異常に変化していると、税務調査の選定対象候補に選定されます。

重点的な調査継続会社

大規模法人や前回の税務調査で重加算税が課された会社は、上記の選定基準とは関係なく定期的(3年~4年)に税務調査が行われます。

税務調査の対策

立ち会ってもらえるようにしましょう

税理士は税務調査の立ち会いも行っていますが、日頃から関係を築いておかないと、突然の税務調査に対して立ち会いしてほしいと言われても、スムーズに請け負うことができません。

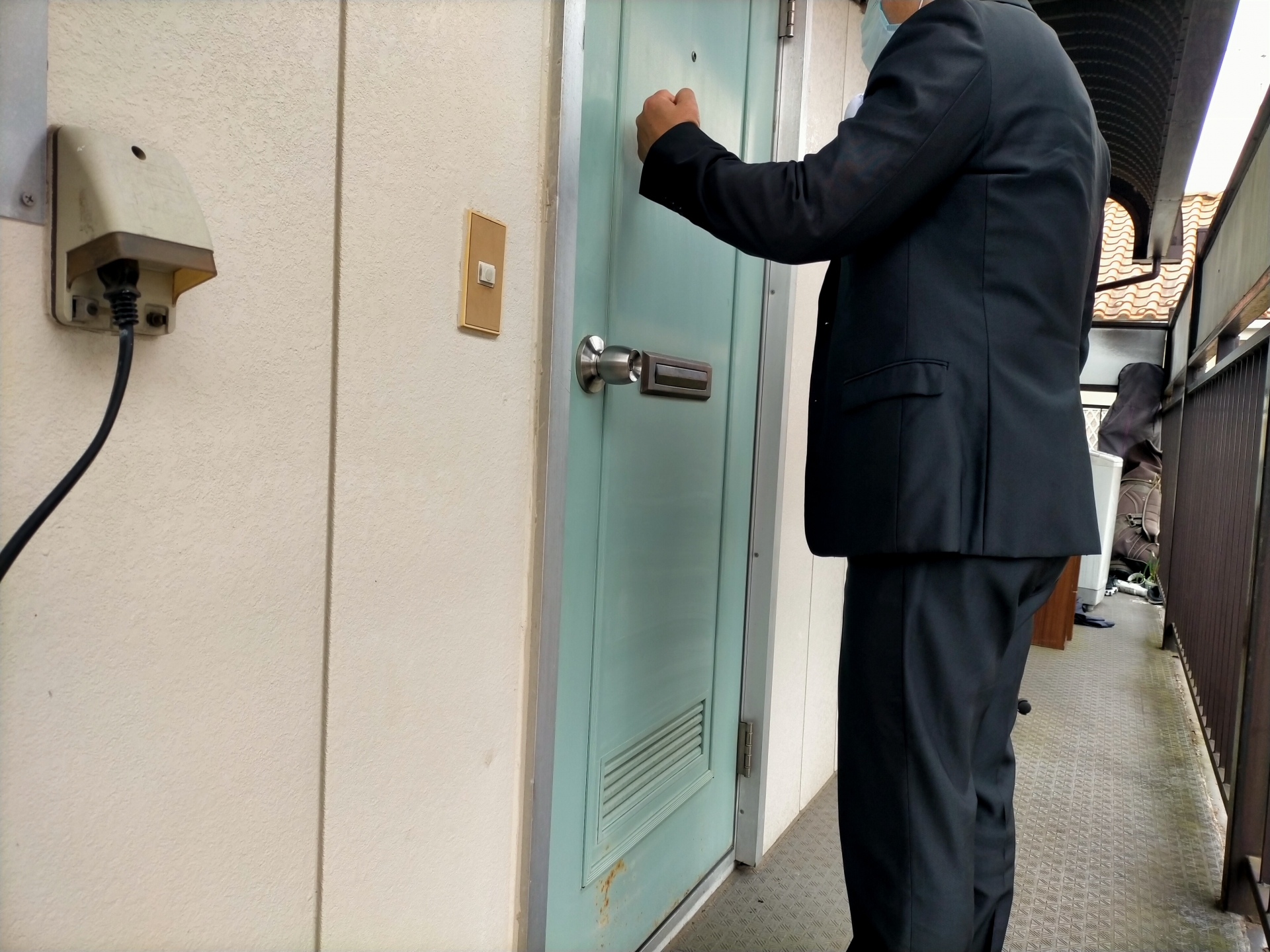

税務調査は突然とはいえ、基本的には事前に連絡が入ります。

その段階ですぐに税理士に立ち会いを依頼できるよう、税理士とあらかじめ顧問契約を結んでおくことが大切です。

会計処理や決算、税務を日頃から行っている税理士であれば、税務署への対応もスムーズにでき、問題ないことを証明できるからです。

脱税していなくても税金をもっていかれる

税金の世界は、売上を抜いたり仕入れを水ましするなど脱税以外でも税金を持って行かれます。

社長は脱税していないのだから、何を話しても問題ないだろうろと思っている人が多いです。

従って、税務調査官の世間話にのってしまうのかもしれません。

しかし、例えば不動産業で不動産の情報を提供した人にお金を渡した場合、一定のルールにもとづいてお金を渡さないと交際費となり、交際費が一定金額を超えると税金がかかるようになっています。

普通の人なら、重要な不動産の情報を提供してくれた人にお金を渡し、領収書も受取り、受け取った相手方も申告するのなら、何が悪いの?と思われるはずです。

また社長の給料を、先月は儲かったので50万円でしたが、今月はお金がないので10万円にしようというのは、すごくまともな考えです。

しかし、役員の報酬を上げたり下げたりすると、増減額が経費として認められません。

この様なことが、法人税の世界では一杯あります。

税金の世界では悪いこと(脱税)をしていなかったとしても、税金を持って行かれるのです。

上に挙げた事例は、ほんの一例にすぎません。

社長は税務調査の現場では無口になってほしい

社長にはベラベラと喋らないでほしいというのが、税理士の本音です。

社長さんに税務の知識を求めるのは酷なことです。

会計事務所の職員や税理士が、気を付けるべきことです。

したがって、社長は税務調査官に質問されても最低限のことだけ答え、余計なことは言わないことや、またできるだけ調べてから回答しますと答えるようにしてください。

勿論、嘘をついたり、資料を意図的に出し惜しみしすぎるのは問題で、税務調査に協力的姿勢を見せる必要はあります。

社長は忙しい方が多いので、税務調査に立会う時間も惜しいです

そこで調査官には社長は得意先に行かなければならないので、今から出かけますが何か質問がある場合は税理士を通してくださいと言ってもらう様にしています。

調査官は得意先に行く社長を強引に止めることはしません。

なぜなら強制調査でない普通の調査の場合は、任意調査のなので強引に止めたりすると営業妨害と言われかねません。

したがって社長は調査に立会う場合でも無口で、またできるだけ立会わないようにした方がいいです。